Nike ya dejó claro que tenía su particular playbook para navegar por la crisis de la Covid-19, y los resultados de su primer semestre del ejercicio fiscal lo confirman. Pese a las nuevas medidas de confinamiento decretadas en medio mundo, el gigante del retail deportivo cerró el periodo junio-noviembre con un avance del 4% interanual, hasta 21.837 millones de dólares. El crecimiento fue del 9% en el segundo trimestre, compensando la caída del 1% que aún arrastró entre junio y agosto.

La compañía sí logró salvar en todos sus trimestres el beneficio neto, que en los primeros seis meses del nuevo ejercicio fiscal ascendió a 2.769 millones de dólares, un 12% más, gracias a los importantes ahorros que está obteniendo en lo que califican “gastos de creación de demanda”, donde incluyen publicidad y patrocinios, esencialmente.

“Los sólidos resultados de Nike durante un entorno cambiante muestran el poder de permanecer a la ofensiva”, ha celebrado John Donahoe, presidente ejecutivo de la multinacional. “Nuestra estrategia está funcionando y estamos entusiasmados con el futuro”, ha añadido, sobre el plan de acelerar el lanzamiento de nuevos artículos y la nítida apuesta por el ecommerce.

El directivo ha explicado que las ventas online de la marca Nike se incrementaron un 84% interanual sólo en el segundo trimestre, compensando la caída del negocio mayorista y las ventas en sus tiendas propias por los cierres temporales y la reducción de horarios. “Seguimos experimentando caídas año tras año en el tráfico minorista físico en Norteamérica y Europa, Oriente Medio y África (Emea), y Asia-Pacífico y Latinoamérica”, ha advertido, pese a que el 90% de establecimientos están abiertos.

El principal mercado del grupo continúa siendo Estados Unidos, junto a Canadá y México, donde ya ha logrado contener la sangría. Las ventas apenas cayeron un 1%, hasta 8.231 millones de dólares. En la región Emea ya ha dado un vuelco a la situación con un avance acumulado del 17% en el segundo trimestre y del 8% en el semestre, hasta 5.868 millones de dólares.

China continúa siendo el principal motor del crecimiento, una vez superado el golpe de principios de 2020. La facturación en el gigante asiático se disparó un 19% interanual entre septiembre y octubre, situando el avance de los primeros seis meses en el 14%, hasta 4.078 millones de dólares. En Asia-Pacífico y Latinoamérica, el negocio continúa sufriendo, con una caída del 3% interanual y 2.570 millones de dólares.

Nike sostiene que, en términos de producto, son la moda deportiva y la marca Jordan los que están tirando del carro, pues la suspensión de competiciones en todos los niveles lastra el consumo de artículos técnicos. La categoría de calzado facturó un 7% más en el primer semestre, hasta 13.569 millones de dólares, mientras que el textil se mantuvo estable en 6.460 millones de dólares. Por el contrario, la venta de equipamiento cayó un 9% y se situó en 718 millones. Converse, que analiza a parte, se estabilizó en 1.039 millones de dólares.

Al margen de la facturación, la multinacional ha querido poner el acento en cómo está manejando los costes, y hay un dato que destaca. El producto en stock se ha podido reducir en un 2% interanual a cierre de noviembre, con 6.090 millones de dólares. “Hemos regresado a posiciones de inventario saludables en todas las geografías”, ha defendido Matt Friend, vicepresidente ejecutivo y director financiero. Para ello también se recurrió a intensificar las promociones, que explican la caída de un punto del margen bruto, que ha pasado del 44,9% al 43,9% en el primer semestre de su ejercicio fiscal 2021.

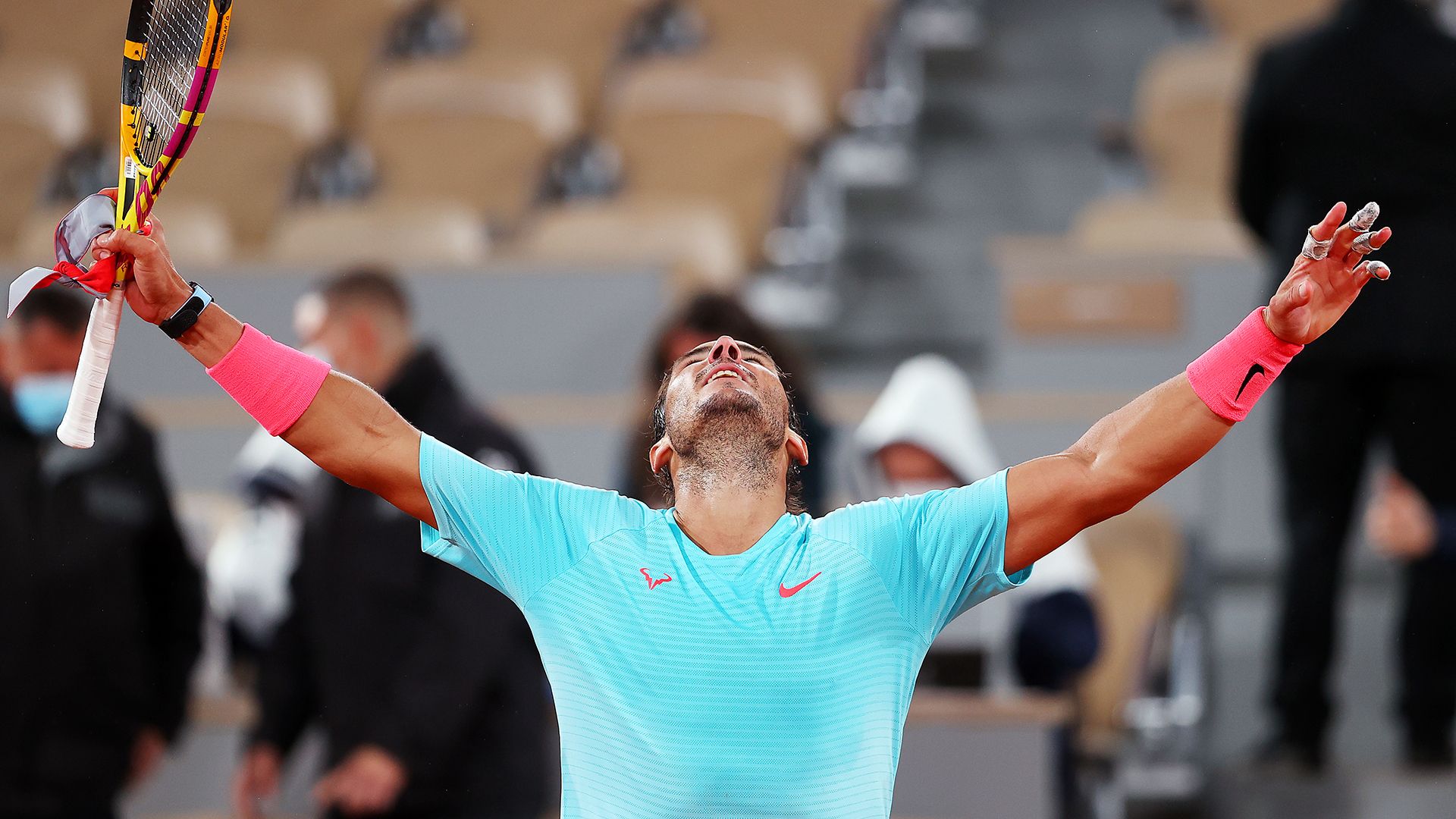

Dentro de ese ejercicio de disciplina financiera también sobresale el recorte del 17% en los denominados gastos de creación de demanda entre septiembre y noviembre, que bajaron a 729 millones de dólares. Esta partida acumula un tijeretazo del 26% en el primer semestre, hasta 1.406 millones de dólares, debido a “un menor gasto de marketing en eventos deportivos y de marca como resultado de la Covid-19, ligeramente compensado por inversiones continuas en marketing digital para respaldar una mayor demanda digital”.

En términos de caja, la posición de Nike continúa siendo óptima, con 11.800 millones de dólares entre efectivo e inversiones a corto plazo. Es un incremento de 8.300 millones de dólares, gracias a la emisión de bonos que realizó el año pasado para mejorar su flujo de tesorería.