El fitness tech ha sido el gran vencedor de una pandemia que ha arrasado con buena parte del negocio de los gimnasios tradicionales. Mientras las cadenas buscaban financiación avalada por los diferentes países para proteger su caja, estos nuevos actores han protagonizado las mayores rondas que se han cerrado en el deporte en lo que va de 2021. Sin contar 2020, año en que el capital llamó a la puerta de las empresas de home fitness con más fuerza que nunca, las compañías tecnológicas del sector del fitness han captado 1.345 millones de euros entre enero y junio, según los datos recopilados por 2Playbook Intelligence, la plataforma de inteligencia de mercado de 2Playbook.

El 78% de este importe lo han captado empresas tecnológicas, la mayoría de ellas fabricantes de equipamiento conectado y de planes de entrenamiento para el hogar, lo que pone de relieve una tendencia que se aceleró durante la cuarentena. Entre ellas están Atlas Wearables, Perfit, Otari Studio y Aiqudo, todas ellas adquiridas por Peloton en lo que supone una clara ofensiva de la compañía estadounidense por comprar empresas que ayuden a conocer mejor al usuario y monitorizar su actividad.

La mayor ronda de financiación en lo que va de año la ha cerrado el espejo inteligente Fiture, que captó 300 millones de dólares (252 millones de euros). La empresa ofrece un concepto de entrenamiento muy parecido al de Mirror o Tonal, que también logró 250 millones de dólares el pasado abril (210 millones de euros). Ese mismo concepto es el que vende Tempo, que levantó 220 millones de dólares (185,4 millones de euros) en una ronda liderada por Softbank.

Tanto Tonal como Tempo habían ampliado capital en 2020, tras el estallido de la pandemia, pero el apetito inversor de los fondos y las perspectivas de crecimiento de ambas tecnológicas ha provocado que vuelvan a cerrar una ronda un año después. La única compañía española que forma parte del ranking es Volava, que captó dos millones de euros y decidió no recibir más financiación para evitar que los actuales propietarios se diluyeran.

Volava, al igual que Peloton, debutó en el mercado con una bicicleta estática con pantalla incorporada para emitir clases dirigidas en directo y en diferido a través de su plataforma. En la actualidad, también vende cintas de correr y equipamiento de boxeo, y la idea de abrirse a otras disciplinas que no precisen de máquinas para entrenar y que sólo una pantalla baste para seguir las sesiones. Esta es una de las claves de las compañías de home fitness: no sólo facturar con la venta de equipamiento, sino generar ingresos recurrnetes a través de su plataforma de contenidos en directo y bajo demanda.

Es el mismo modelo por el que ha apostado la italiana Ergatta, cuya propuesta recuerda a la estadounidense Hydrow que, si bien este año no ha anunciado ninguna ronda de financiación, en 2020 captó más de 20 millones de dólares en plena crisis sanitaria. Pero el apetito inversor no sólo va a parar a los fabricantes de equipamiento de fitness conectado, sino también a las tecnológicas que crean contenidos para entrenar en casa.

Un ejemplo de ello es la china I-Fitness que recibió más de 100 millones de yuanes (13 millones de euros) en una ronda liderada por el fondo de inversión del fundador de Xiaomi, Shunwei Capital. También está la finesa Motosumo, especializada en clases de cycling y que ha captado 5 millones de euros con los que planea expandirse por Estados Unidos.

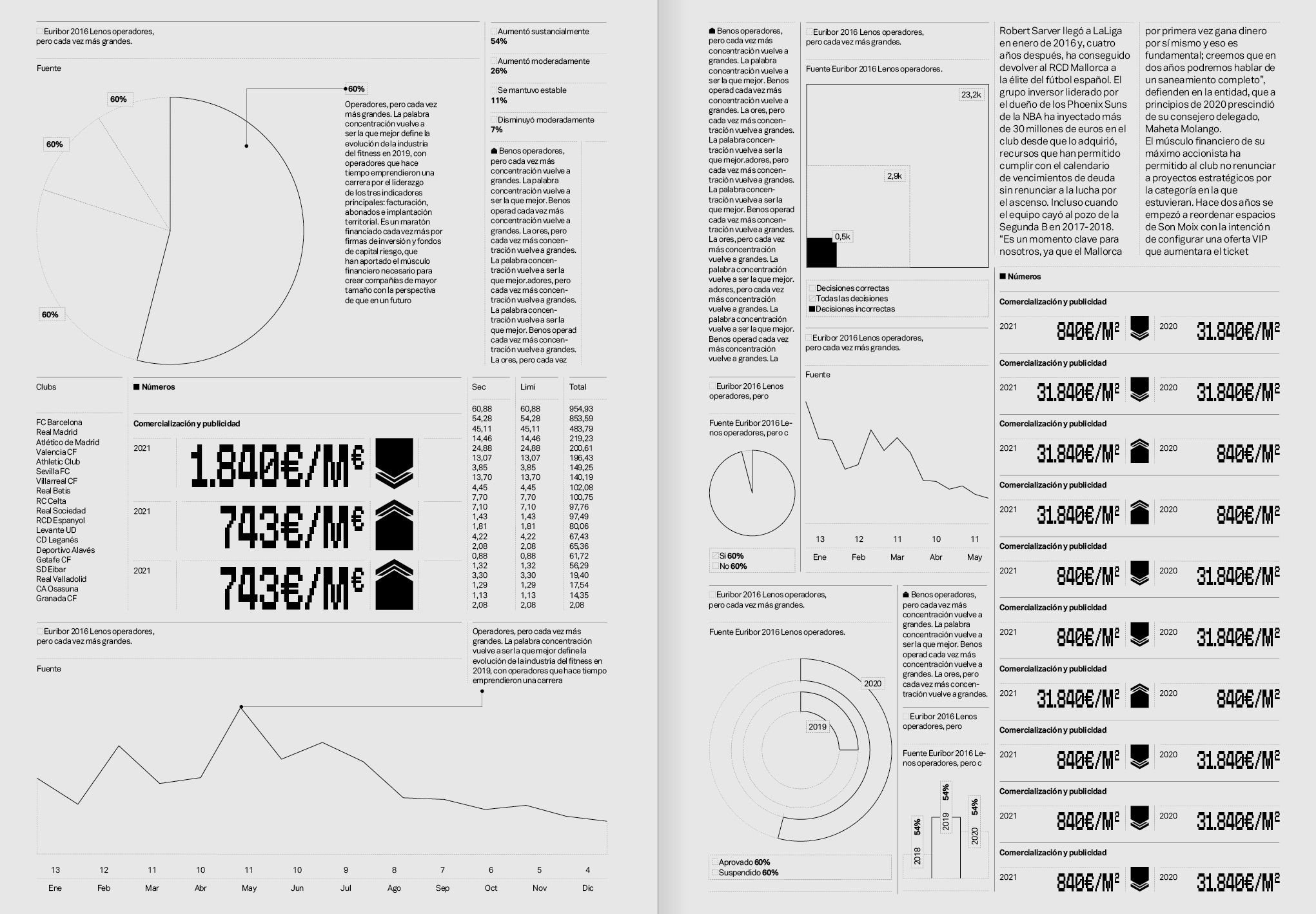

Más allá de las compañías techies de entrenamiento online, los mercados también han sonreído a las plataformas de intermediación de gimnasios, que sólo en el mes de junio han captado 260 millones de euros. Gympass, que en junio de 2019 firmó 300 millones de dólares de SoftBank, ha vuelto a convencer al conglomerado japonés, que ha liderado una ronda de 220 millones de dólares (184,4 millones de euros) en el proveedor brasileño, que antes de la pandemia mudó su sede a Nueva York. Hoy, su valoración supera los 2.200 millones de dólares (1.844 millones de euros).

Su rival, ClassPass, alcanzó una valoración de 1.000 millones de dólares (838 millones de euros) en 2020 tras levantar 285 millones de dólares (238 millones de euros). Desde su fundación, la empresa ha cerrado rondas por 550 millones de dólares (461 millones de euros). Otro de los players de este mercado, Urban Sports Club, consiguió a finales de junio 80 millones de euros para expandirse por Europa.

Los 1.300 millones de euros captados por las fitness tech en el primer semestre de 2021 van camino de superar el capital que levantaron este tipo de compañías en 2020. Desde la salida a Bolsa de Peloton en septiembre de 2019 y hasta el cierre del año de la pandemia, las empresas de home fitness recibieron 2.396 millones de dólares (2.020 millones de euros) a través de compraventas y rondas de financiación.

Un estudio de mercado de Allied Market Research apunta a que el sector del fitness virtual moverá 59.230 millones de dólares en 2027 (49.925 millones de euros), lo que supondrá un crecimiento medio anual del 33,1% durante los próximos seis años. En 2020, esta industria movía cerca de 8.000 millones de dólares (6.743 millones de euros), por lo que las perspectivas de crecimiento son un atractivo para los inversores.

Las nuevas tendencias de entrenamiento se han visto aceleradas por la pandemia. Si tradicionalmente se ha practicado deporte en España afiliándose a una federación para hacer deporte en equipo, cada vez tiene más peso el deporte por libre, como salir a correr, ejercitarse al aire libre o acudir a un gimnasio. El porcentaje de población que hace deporte y está federada ha caído del 16,4% en 2010 al 13,6% en 2020, según la Encuesta de Hábitos Deportivos. Tanto las mujeres como los hombres prefieren el club de fitness al club deportivo, aunque ellas son mayoría en el gimnasio, con un 21,8%, por el 20,2% de ellos.

Ahora bien, en un año de pandemia, el porcentaje de gente que ha decidido entrenar en casa ha crecido a gran ritmo, y está por ver si esta práctica se consolida en tiempos de “nueva normalidad”. El 10% de la población que decía hacer deporte y estaba apuntada a un gimnasio se ha dado de baja; de este porcentaje, el 7% lo ha dejado de manera temporal y el 2,2% manifiesta que no volverá al club de fitness. Ese es el espacio que el sector del home fitness aspira a ocupar.